おはこんばんちは!

今話題のNISA、私も使っています。

今のところ、iDeCo(確定拠出型年金/401K)は手を付けていません。

住宅ローンを組む可能性が少しでもあるからです。

本当は成金になってタワーマンションに住むのが理想ですが、親から貰った大切な土地もあるので、おそらく家を建てることになるのかなあ、とぼんやりと考えています。

しかし節税はするべきですね。支払うべき税金が減るということは、単純に自分の収入が増えることになるからです。

ここではNISAとiDeCoの役割をご紹介し、ご覧になってくださっている皆さまが節税を考えていくきっかけになればと思います。

目次

- NISAって?

1-1. 40万円の非課税枠

1-2. 120万円の非課税枠 - iDeCoって?

2-1. そもそもiDeCoって?

2-2. 住宅ローンを組む場合

1. NISAって?

そもそもNISAとは、少額投資非課税制度のことです。

毎年決まった非課税投資枠が設定され(これからご説明いたします)、その枠の中で買付けをおこなった上場株式や投資信託の値上がり益が非課税になる制度のことです。

普通に投資をしていると、値上がりした場合に課税されてしまうのです。

*日本に住む20歳以上の方が対象です。

この少額投資非課税口座は、1人1つしか保有することができません。したがって、口座を開設できる金融機関を1つしか選べないのです。

毎年、金融機関を変更することは可能ですが、運用商品には買付手数料や管理報酬など税金以外にもかかる費用がありますので、低コストで運用を始められる金融機関で開設するのが一番良いと思います。

私が一番利用している金融機関はSBIです。

以下から「非課税投資枠」をご説明いたします。

1-1. 40万円の非課税枠

私が勤めていたころはこの枠はなかったです。2018年から始まりました。

この枠は「積立枠」と呼ばれ、投資信託の積立に利用する口座です。

年間40万円まで積立枠で買い付けが可能で、投資を始めた年を含めた20年後の12月末までの買付けが対象です。

NISA積立枠をいつから利用し始めるかにもよりますが、しっかり使えばだいたい750万円くらいは積み立てができるかと思います。

「積立」枠なので、定期的な入金(買付け)が必要です。

1-2. 120万円の非課税枠

私が銀行に勤めていたころは、100万円まででした。

いつの間にか、増額されていたのですね!

この枠は「一般枠」と呼ばれ、投資対象の銘柄(運用商品)に一度に投資する場合、この枠を使うことができます。

投資対象は積立枠よりも選択肢が広い、投資信託・国内株式(現物)・海外株式・海外ETFです。

(積立枠は投資信託の積立のみ)

したがって、主に株式の売買によって大きい利益を期待する場合にこちらを利用することになります。

年間120万円まで一般枠で買付をおこなうことができて、その買付をおこなった年を含めた5年後の12月末まで、利益が出ても非課税になります。

投資信託の積立をおこなう方は積立枠、現物取引をおこなう方は一般枠です。

| 積立枠 | 一般枠 | |

| 投資方法 | 積立 | 通常・積立 |

| 年間投資上限額 | 40万円 | 120万円 |

| 非課税期間 | 最長20年 | 最長5年 |

| 投資対象 | 投資信託 | 投資信託/海外株式/現物取引/ETF |

| 非課税対象 | 対象商品にかかる利益 | 対象商品にかかる利益/配当金 |

| 口座開設期間 | 2037年開始分まで | 2023年開始分まで |

どちらも、使わなかった金額を翌年に繰り越すことは不可能です。

× 年間40万円まで使えるが今年は10万円しか投資しなかったので、来年は70万円積立が可能!

× 年間120万円まで使えるが今年は20万円しか投資しなかったので、来年は220万円買付が可能!

積立枠年間40万円/一般枠年間120万円が厳守されます。

少額投資非課税制度は使わないと損です。

SBI証券や楽天証券では100円から投資ができますので、ぜひとも始めてください。

2. iDeCoって?

2-1. そもそもiDeCoって?

確定拠出型年金や401kとも呼ばれているiDeCo。

自分でお金を積立(拠出)をして、運用し、将来の自分への資産(受給)をつくるシステムです。

毎月毎月、決して安くはない厚生年金を払っている私たち。安くない厚生年金を支払い続けていますが、果たして年金を受け取ることができるのでしょうか。

国民年金を受け取られている方々はすでにたいへんな思いをされていると思います。

祖父が自営業(現在は高齢のため廃業済み)でしたが、「国民年金ってこれだけしか貰えないの?」と祖父母の生活が心配になるくらいです。

将来の生活のために、働き盛りの今のうちから年金(のように受け取れる資産)を準備しましょう!というのが確定拠出型年金です。

*60才まで使うことのできない資産です。

節税に、iDeCoが役に立つの?

はい!iDeCoは税制の優遇措置を取ることができます。

!税制の優遇措置

- 掛け金全額が所得控除

- 運用益に対して非課税

- 公的年金等控除/退職所得控除が適用

簡単に説明します。

1. 所得税額は、合計所得から社会保険料控除や医療費控除などの所得控除を差し引いた金額に課されます。この控除額のなかに、掛け金が含まれるのです。

–> つまり、所得税額が減る!

–> 確定申告をしてください!

2. 運用で利益が発生した場合、約20%の税金が課されます。

–> NISAでの運用と同じように、利益が出ても非課税!

3-1. 公的年金等の支払を受けるときは、原則として収入金額からその一定の控除額を差し引いた額に5.105%を乗じた金額が源泉徴収されます。

3-2. 退職所得の金額は、原則として、次のように計算します。

(収入金額(源泉徴収される前の金額) - 退職所得控除額) × 1 / 2 = 退職所得の金額

–> 年金・退職金を(iDeCoをしていない人よりは)多めに貰える!

良いこと尽くめのように聞こえます!

運用商品なので元本割れのリスクもあります。

*iDeCoを取り扱っている金融機関のなかには元本保証(しかし大幅な利益は見込めない)商品もある場合があります。

アドバイザーさんに相談してみてください。

2-2. 住宅ローンを組む場合

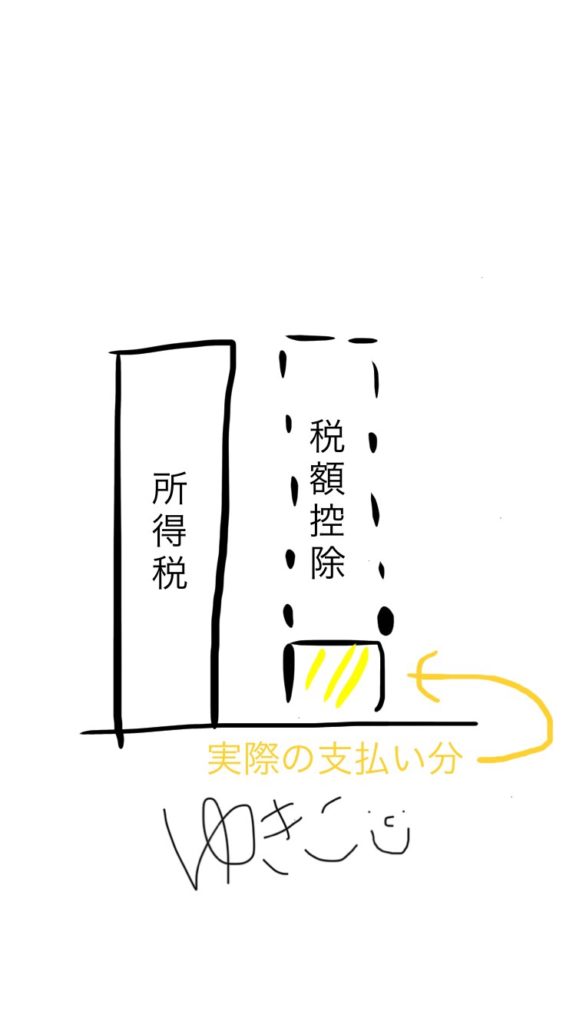

現在の税制には、住宅ローン控除という制度もあります。ローンの年末残高に応じて、決まった額を所得税額から差し引くことができる制度です。

これは「税額控除」という仕組みです。

所得税から直接差し引かれます。

控除額は、借入額や住宅の使用によって変わってきます。

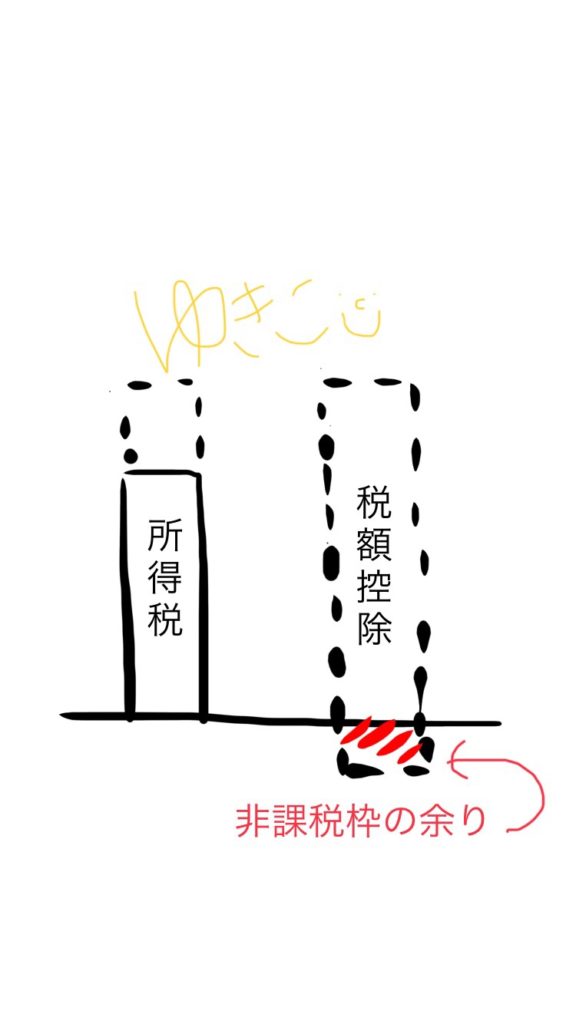

上で述べたとおり、iDeCoは所得控除です。

iDeCoの掛け金で納税額が減った分、住宅ローン控除で軽減されるはずだった税額が控除しきれない場合があります。

上の図でいうと、左側のグラフが短くなってしまったために、枠が余ってしまい、税額控除を有効に活用できないのです。

上で述べたように、控除額は借入金額や住宅の仕様によって異なります。住宅ローンを借り入れる/またはiDeCoに加入する金融機関のアドバイザーさんに相談してみるのが良いですね。

私(28歳)くらいの年齢の方なら、住宅ローンを組んでからiDeCoに加入しても遅くはないと思います。私はそうします!

住宅ローンを組んでから加入します。

仮に非課税の枠を有効に使えない場合でも、iDeCoは将来の生活のために有効な投資だと思います。節税目当てではなくても、始める価値はあると思います。

今話題のNISAと、節税の代名詞iDeCo、住宅ローン控除の抱き合わせについてまとめました。

政府も税金が欲しいのでNISAの恒久化は見送るそうです。

1円でも節税したい一般市民には、残念なお知らせでしたね。

『少額非課税制度』

年間120万円の投資は少額です。

非課税枠をうまく使いながら、家計をうまく回していきましょう!

私も、これからもおむつやベビー用品の安売り情報も含め、一生懸命発信していきます。

ここまで読んでいただきありがとうございました!

コメント